Geldanlage: Warum sich die "Generation Mitte" das Sparen spart

Nachdem die „Generation Mitte 2018“- Studie des Instituts für Demoskopie Allensbach am Mittwoch in Berlin vorgestellt wurde, scheint der Befund klar: Die Deutschen schätzten die finanzielle Unabhängigkeit, schreibt Dorothea Siems in der Welt. Dennoch wären sie im Umgang mit ihrem Geld „glatte Realitätsverweigerer“, weil sie nicht genügend privat vorsorgen. Und Wolfgang Weiler, Präsident des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV), warnt: „Es muss uns alarmieren, wenn die Generation Mitte sich das Sparen spart“. Aber bestätigt die Allensbach-Studie wirklich das Vorurteil einer dem Jetzt verhafteten Generation, die keinen Wert auf Vorsorge legt? Ein zweiter Blick kann helfen, die „Generation Mitte“ besser zu verstehen.

- Geldanlage: Warum sich die "Generation Mitte" das Sparen spart

- steigendes Misstrauen - und Prekarisierung der Arbeit

Sie sparen sich das Sparen? - Das Unerfreuliche zuerst

Anzeige

Das Unerfreuliche zuerst: Sparen hat bei der „Generation Mitte“ einen schweren Stand - und somit auch die Absicherung fürs Alter sowie die Vorsorge. 75 Prozent der befragten 1.048 Frauen und Männer im Alter zwischen 30 und 59 Jahren stimmten zum Beispiel der Aussage zu: „Ich finde es sehr vernünftig, Geld zurückzulegen, aber mit Maßen. Ich habe keine Lust, mich dafür allzu sehr einzuschränken.“ Der Eindruck entsteht: Zwar weiß die „Generation Mitte“ um die Wichtigkeit des „Geld-Zurücklegens“, Konsequenzen aus diesem Wissen für das eigene Verhalten will sie aber nicht ziehen.

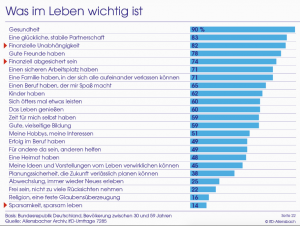

Schlimmer: Bei der Frage, „was im Leben wichtig ist“, entschieden sich zwar zunächst 82 Prozent für „finanzielle Unabhängigkeit“. Die Antwort schaffte es in der Tabelle sogar an dritte Stelle des Abstimmungsergebnisses gleich nach der „Gesundheit“ und der „glücklichen, stabilen Partnerschaft“. Auch legten zwar 74 Prozent der Befragten Wert darauf, „finanziell abgesichert“ zu sein. Die „Sparsamkeit“ bzw. „sparsam leben“ aber landete in der Tabelle der wichtigen Lebensdinge auf dem letzten Platz: Nur 14 Prozent finden Sparsamkeit im Leben wichtig.

Kein Wunder, dass 66 Prozent der Befragten auch der Aussage zustimmten, ihre Eltern hätten sparsamer gelebt. Dabei müsste es doch gerade für die „Generation Mitte“ aus eigener Wahrnehmung einfacher sein, in die eigene Absicherung zu investieren. Dass sie es bessere „finanzielle Möglichkeiten“ hätten als ihre Eltern, meinten immerhin 57 Prozent (verneint wurde diese Aussage nur von 21 Prozent)!

Mehrere Ergebnisse der Befragung deuten darauf hin: „Finanzielle Unabhängigkeit“ nimmt deswegen einen hohen Rang bei wichtigen Lebensdingen ein, weil im „Hier und Heute“ kein Verzicht geübt werden soll. 60 Prozent der Befragten stimmten z.B. der Aussage zu, es sei im Leben wichtig, sich „öfters mal etwas zu leisten“. Dorothea Siems pointiert: „Der Konsum rangiert damit für die Generation der Mitte fast gleichauf wie das Lebensziel, Kinder zu haben.“ Bestätigt sich hier das Bild einer Generation im Konsumrausch?

Sparen scheint schwerer geworden: das Problem finanzieller Planungssicherheit

Hier lohnt ein zweiter Blick. Zwar schätzen die Befragten die eigene finanzielle Situation gegenüber der Elterngeneration gut ein. Dennoch muss verwundern, wenn just diese erfolgreiche Generation zugleich meint, die Eltern hätten besser Geld beiseite legen können. Ein Widerspruch im Abstimmungsergebnis fällt zudem besonders auf: Bei die Frage „Was trägt bei Ihnen dazu bei, dass Sie sich sicher fühlen?“, antworteten 77 Prozent der Befragten mit „Geld haben, Ersparnisse haben“. Diese Antwort führt sogar die Tabelle an, noch vor den wichtigsten sozialen Bindungen („Familie“ sowie „Partnerin oder Partner“).

Anzeige

Woran es der "Generation Mitte" aber scheinbar mangelt, ist Planungssicherheit. Die Teilnehmerinnen und Teilnehmer wurden gefragt: „Was meinen Sie, wie lange kann man seine finanzielle Zukunft im Voraus planen, wie viele Jahre ungefähr?“ Häufigste Antwort mit 37 Prozent: „Weniger als 5 Jahre“. Addiert man nun noch die 23 Prozent derjenigen dazu, die „5 bis 10 Jahre angaben“, dann gehen 60 Prozent der Befragten von einer finanziellen Planungssicherheit von höchstens zehn Jahren aus: eine beachtlich kurze Zeit!

steigendes Misstrauen - und Prekarisierung der Arbeit

Die Journalistin Siems erklärt die fehlende Vorsorgebereitschaft der "Generation Mitte" auf eine Art, die ganz im Sinne eines solchen Ergebnisses sein könnte: Die EZB-Politik wirke sich negativ auf die Sparfreude aus. Gemäß dieser Vorstellung würden politische Entscheidungen die finanzielle Planungssicherheit unterlaufen, weswegen die Konsequenz nur heißen kann: Man lässt es sich gut gehen und gibt Geld aus. Zudem werde nicht genügend darüber aufgeklärt, dass die gesetzliche Rente in Zukunft nicht ausreiche, weswegen die private Vorsorge vernachlässigt wird. Fehlende Aufklärung über die gesetzliche Rente also als weiterer Grund.

Aber Siems scheint etwas zu übersehen: Antworten der Studie, die Ängste der „Generation Mitte“ abfragen, zeigen durchaus ein realistisches Risikobewusstsein. Angst vor gesundheitlichen Problemen steht auf Rang eins der Ängste. Auf Rang drei der Ängste steht die Angst, „dass meine Rente unsicher ist bzw. dass ich meinen Lebensstandard nicht halten kann“, immerhin 56 Prozent der Befragten stimmten dem zu. Keineswegs kann man also davon sprechen, der „Generation Mitte“ wäre das Rentenproblem nicht bewusst. Auf den Rängen folgend: Die Angst, Eltern oder Schwiegereltern würden zum Pflegefall werden. Und immerhin 49 Prozent stimmen der Aussage zu, sie hätten Angst, „dass ich wegen Krankheit meinen Beruf nicht mehr ausüben kann“.

Anzeige

Hier überrascht es, dass die Allensbach-Studie nicht nach den sich ändernden Rahmenbedingungen des Geldanlegens fragt. Die „Generation Mitte“ ist jene Generation, die sehr bewusst die Auswirkungen der Weltfinanzkrise ab 2007 erlebt hat. Viele Anlageprodukte waren damals so undurchschaubar geworden, dass nicht einmal mehr die Anbieter sie verstanden, was in eine der schwersten Finanzkrisen überhaupt mündete. Könnte es sein, dass aus diesen Erfahrungen auch ein Misstrauen nachwirkt gegenüber Produkten zur privaten Vorsorge und zur Altersabsicherung?

Zugleich ist die "Generation Mitte" jene, die sich in einer zunehmend prekarisierten und unsicheren Arbeitswelt bewegen muss. Gut vier Millionen Menschen leben aktuell dauerhaft in prekären Umständen, so das Ergebnis einer soeben vorgestellten Studie der gewerkschaftsnahen Hans-Böckler-Stiftung. Das heißt, die Menschen haben zum Beispiel nur befristete Jobs, müssen öfters den Arbeitsplatz wechseln, können sich nicht sicher sein, ob und wie lange sie ihre Arbeit ausüben können. Das betrifft keineswegs nur den Niedriglohnsektor, sondern alle sozialen Milieus. Zum Beispiel schreitet die Prekarisierung an den Universitäten immer weiter voran: Lehrkräfte und Dozenten werden nur kurz und befristet angestellt. Das erschwert es, langfristig zu planen - und in Finanzprodukte zu investieren.

Misstrauen als Grund fehlender Vorsorge? Eine weitere Studie bestärkt diesen Verdacht

Eine kürzlich vorgestellte Studie des Continentale Versicherungsbunds bestärkt diesen Verdacht steigenden Misstrauens, auch wenn die Umfrage nicht allein die "Generation Mitte" in den Blick nahm (der Versicherungsbote berichtete). Ganz im Sinne der Allensbach-Studie wurden hier besorgniserregende Ergebnisse gemessen, die zeigen, dass die Versicherer und allgemein die Finanzdienstleister wenig Vertrauen genießen:

Schlagzeilen

Finanzsorgen der Deutschen: Rücklagen, Altersvorsorge und steigende Preise im Fokus

Altersvorsorge bei jungen Erwachsenen: Sorgen vor Altersarmut nehmen deutlich zu

Qualitypool: „Maklerpools müssen sich enorm weiterentwickeln“

Rechtsschutzversicherung: Die größten Bestandsverlierer 2024

BGH schärft Aufklärungspflichten für Kreditvermittler

So gaben 74 Prozent der Befragten an, sie hielten eine Renten- oder Kapitallebensversicherung nicht wichtig für sich. 85 Prozent der Befragten gaben an, sie hielten eine private Pflegezusatzversicherung nicht wichtig für sich. 61 Prozent der Befragten gaben an, sie hielten eine Berufsunfähigkeitsversicherung nicht wichtig für sich. In der Studie wurde auch nach Gründen dieser Einschätzung gefragt, denn das Risikobewusstsein war auch hier vorhanden. Das eindeutige Ergebnis: Die meisten, die ein Vorsorgeprodukt nicht wichtig fanden, misstrauten schlicht diesem Produkt.

Anzeige

Die Vorstellung hält sich: Im Ernstfall zahle der Versicherer eh nicht! Und wer nicht an die Sicherheit der Vorsorgeprodukte glaubt, dem ist diese Art der Vorsorge auch nicht wichtig. Und hier ist die Versicherungswirtschaft gefragt: Aufklärungsarbeit muss einhergehen mit dem Angebot transparenter Produkte, die Vertrauen in eine längere finanzielle Planungssicherheit schaffen. Die „Generation Mitte“ ist keineswegs so naiv, wie ein erster Blick auf die Umfrageergebnisse vermuten lässt. Es gilt aber, den Bedürfnissen dieser Generation entgegenzukommen und Misstrauen abzubauen.

- Geldanlage: Warum sich die "Generation Mitte" das Sparen spart

- steigendes Misstrauen - und Prekarisierung der Arbeit