Generationenkapital: Lebensversicherung für die Rente?

Das Generationenkapital soll als dritte Einnahmequelle der Deutschen Rentenversicherung etabliert werden. Mit der Verwaltung der Gelder wird der Kenfo betraut. Auf welche Anlagestrategie gesetzt werden könnte.

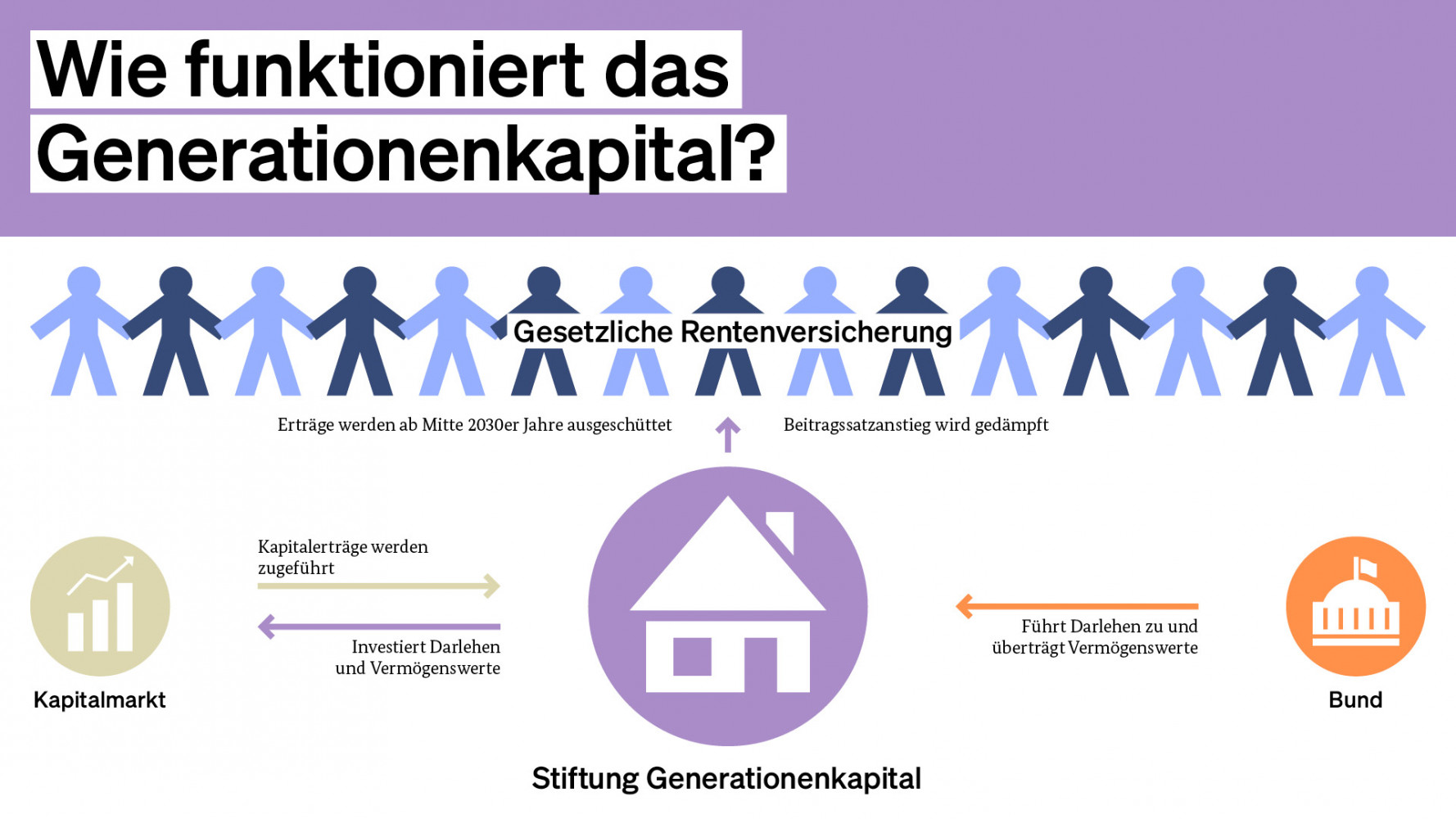

Vergangene Woche stellten Bundesarbeitsminister Hubertus Heil (SPD) und Bundesfinanzminister Christian Lindner (FDP) das ‚Rentenpaket II‘ vor. Dessen Herzstück ist die Stiftung Generationenkapital, mit deren Hilfe die Einnahmen der Deutschen Rentenversicherung gesteigert werden sollen (Versicherungsbote berichtete).

Anzeige

Vorgesehen ist, dass der Bund ab diesem Jahr einen zweistelligen Milliardenbetrag als Darlehen an die Stiftung zahlt. Dieser Betrag soll jährlich erhöht werden bis 2036 ein Volumen von 200 Milliarden Euro erreicht wird (siehe auch Grafik).

Bereits vor der Präsentation des Rentenpakets II war bekannt geworden, dass der ‚Fonds zur Finanzierung kerntechnischer Entsorgung‘ (Kenfo) mit der Verwaltung des Generationenkapitals betraut wird (Versicherungsbote berichtete).

Dieser Fonds kann auf eine erfolgreiche Bilanz seit seinem Bestehen zurückblicken: So erzielte der Kenfo eigenen Angaben zufolge zwischen 2019 und 2021 Renditen von 8,4 bzw. 10,4 Prozent. 2022 erlitt der Fonds zwar einen Einbruch von 12,2 Prozent, doch das ist nichts, was die grundsätzliche Struktur des Fonds in Frage stellt. Anja Mikus, Vorstandsvorsitzende des Kenfo, sagte dazu im Handelsblatt-Interview: „Das Jahr war von Negativ-Ereignissen geprägt. Aktien und Anleihen verzeichneten zweistellige Kursrücksetzer. Wir haben frühzeitig gegengesteuert und noch vor dem Angriff Russlands auf die Ukraine die Liquidität auf rund 15 Prozent hochgefahren.“ Die frühe Erhöhung der Cashquote begründete die Kapitalmarkt-Expertin mit dem gestiegenen Inflationsniveau, das die Kapitalmarktzinsen nach oben trieb. „Verkauft haben wir vor allem Reits, also Immobilienaktien angelsächsischer Prägung“, so Mikus weiter.

Schon ein Jahr später - also 2023 - lag die Rendite wieder zweistellig: Bei 11,1 Prozent, wie Finanzminister Christian Lindner sagte. Beste Voraussetzungen also, um die Zielvorgabe der Minister zu erfüllen. Die lautete schlicht: Das Kapital müsse renditeorientiert und global differenziert angelegt werden.

Im Hinblick auf die vom Bund gewährten Darlehen soll die Renditedifferenz zwischen höher rentierlichen Investments am Kapitalmarkt und niedriger verzinsten Bundeswertpapieren ausgenutzt werden, so das Bundesfinanzministerium. Auf diese Renditedifferenz baut man im BMF auch trotz der Zinswende. Begründet wird das so: „Anleger wollen für das relativ höhere Risiko von Aktienanlagen im Vergleich zu sichereren Anlagen (beispielsweise Staatsanleihen) kompensiert werden und verlangen hierfür eine sogenannte Risikoprämie. Aufgrund der hohen Bonität Deutschlands und der hervorragenden Liquidität von Bundeswertpapieren erzielt der Bund auch die niedrigsten Finanzierungskosten im Euroraum. Ein Hauptziel der Finanzierungsstrategie des Bundes ist der Erhalt dieser sogenannten Benchmark-Stellung. Dieser Vorteil ermöglicht es dem Bund einen Kapitalstock kreditfinanziert günstiger aufzubauen als dies Privatpersonen möglich wäre. Bei einer ungünstigen Entwicklung kann die Stiftung zudem entscheiden, auf die Neuaufnahme von Darlehen beim Bund oder deren Verlängerung zu verzichten.“

Nicht ganz so optimistisch ist Hans-Jörg Naumer, Leiter der Kapitalmarktanalyse beim Vermögensverwalter Allianz Global Investors. Für das Handelsblatt stellte er Berechnungen an, die die eingeschränkten Renditechancen des Generationenkapitals bis 2035 zeigen. Die Rendite muss nach Abzug der Zinsen oberhalb der Inflationsrate liegen. Doch die „traumhaft niedrigen Schuldzinsen für den Staat“ sind Vergangenheit. Und je höher die Finanzierungskosten des Bundes, desto stärker auch der ‚Renditedruck‘ auf dem Generationenkapital, so Naumer im Handelsblatt. „Im schlechtesten Fall steigt der Schuldzins sogar über die Dividendenrendite.“

Damit gibt Naumer aber auch einen Hinweis auf eine mögliche Anlagestrategie des Kenfo: Dividendentitel. Die würden gut zu dem Vorhaben passen, die bis 2035/36 erwirtschafteten Erträge nicht anzutasten und thesauriert zu investieren. Durch den erneuten, regelmäßigen Kauf weiterer Dividendenaktien würde sich der Kenfo den Cost-Average-Effekt zu Nutze machen. Zudem zahlt neben der Dividendenrendite auch das Dividendenwachstum auf die Ziele des Kenfo ein.

Um sich besser vorzustellen, was Dividendenwachstum bedeutet, lohnt sich ein Blick auf Star-Investor Warren Buffett. Er begann 1988, Aktien von Coca-Cola zu kaufen. Der Kurs der Coca-Cola-Aktie lag zu Beginn seiner Käufe bei etwa 2,45$ (bereinigt um Aktiensplits). Die Dividende von Coca-Cola im Jahr 1988 betrug etwa 0,0725$ pro Aktie pro Quartal, was einer jährlichen Ausschüttung von etwa 0,29$ pro Aktie entsprach. Diese Zahlen zeigen die Attraktivität von Coca-Cola als langfristige Investition, besonders im Hinblick auf Buffetts Strategie, in Unternehmen mit starken Marken und einem beständigen Dividendenwachstum zu investieren. Der aktuelle Kurs von Coca-Cola-Aktien lag zuletzt bei 59,81$ und die nächste Quartalsdividende beträgt 0,485$ pro Aktie, die am 1. April 2024 ausgezahlt wird. Zwischen 1988 und 2024 stieg also die quartalsweise Auszahlung pro Aktie von 0,0725$ auf 0,485$ pro Aktie.

Erfolgreiche Dividendentitel finden sich sowohl national, als auch international:

Deutsche Dividendentitel

- Siemens AG: Dividendenrendite von etwa 3-4%. Das Dividendenwachstum variiert, aber Siemens hat in den letzten Jahren eine stabile Dividendenpolitik beibehalten.

- Allianz SE: Dividendenrendite von etwa 4-5%. Das Unternehmen hat in den letzten Jahren eine stabile Dividendenpolitik beibehalten.

- Deutsche Telekom AG: Dividendenrendite von etwa 4-5%. Das Dividendenwachstum variiert, aber das Unternehmen hat eine solide Dividendenhistorie.

- BASF SE: Dividendenrendite von etwa 3-4%. Das Unternehmen hat eine stabile Dividendenpolitik, aber das Wachstum kann von Jahr zu Jahr variieren.

- SAP SE: Dividendenrendite von etwa 1-2%. SAP hat in den letzten Jahren eine wachsende Dividende gezahlt.

Internationale Dividendentitel:

Anzeige

- Johnson & Johnson: Dividendenrendite von etwa 2-3%. Das Unternehmen hat eine lange Geschichte kontinuierlicher Dividendenerhöhungen.

- Procter & Gamble: Dividendenrendite von etwa 2-3%. P&G ist ein Dividendenaristokrat und erhöht seine Dividende seit über 60 Jahren.

- Coca-Cola Company: Dividendenrendite von etwa 3-4%. Coca-Cola ist ebenfalls ein Dividendenaristokrat mit einer langen Geschichte kontinuierlicher Dividendenerhöhungen.

- Microsoft Corporation: Dividendenrendite von etwa 1-2%. Das Unternehmen hat in den letzten Jahren eine schnell wachsende Dividende gezahlt.

- Royal Dutch Shell: Dividendenrendite von etwa 4-5%. Das Unternehmen hat eine stabile Dividendenpolitik, aber die Dividendenausschüttung kann von Quartal zu Quartal variieren.

Ist der Kenfo erfolgreich und wird dieser Erfolg auch kommuniziert, bietet sich durchaus die Chance auf Nachahmungseffekte in der Bevölkerung. Die Aktienkultur in Deutschland könnte gestärkt werden. Insbesondere dann, wenn private Vorsorgedepots - wie von der Fokusgruppe Altersvorsorge vorgeschlagen - und digitale Rentenübersicht sinnvoll kombiniert werden.