Steuerliche Änderungen für KMU: Erleichterungen mit Fallstricken

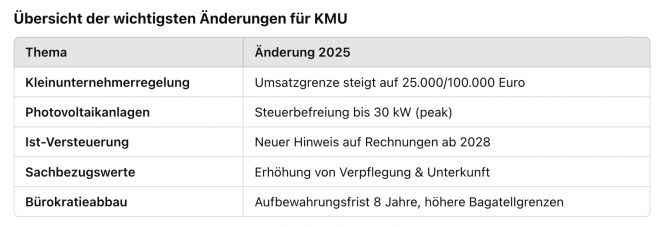

Von der Kleinunternehmerregelung bis zur Ist-Versteuerung: 2025 bringt einige steuerliche Änderungen, die insbesondere kleine und mittlere Unternehmen (KMU) betreffen. Besonders das Jahressteuergesetz 2024 und das Bürokratieentlastungsgesetz sollen für Entlastung sorgen. Doch nicht jede Anpassung bringt nur Vorteile.

Anzeige

Steuerliche Änderungen für KMU: Das müssen Unternehmen 2025 wissen

Zum Jahreswechsel treten zahlreiche steuerliche Änderungen in Kraft, die insbesondere für kleine und mittlere Unternehmen (KMU) von Bedeutung sind. Das Jahressteuergesetz 2024 sowie das Bürokratieentlastungsgesetz sollen für eine Reduzierung des administrativen Aufwands sorgen. Doch nicht jede Anpassung bedeutet automatisch eine Vereinfachung. Prof. Dr. Christoph Juhn, Steuerberater und geschäftsführender Partner der JUHN Partner Steuerberatungskanzlei, hat die wichtigsten Neuerungen in einem Beitrag auf Experten.de zusammengefasst.

Neue Umsatzgrenzen für Kleinunternehmer

Für viele kleinere Unternehmen ist die Kleinunternehmerregelung ein wichtiges Instrument zur Entlastung. Bisher durften Unternehmen mit einem Vorjahresumsatz von bis zu 22.000 Euro und einer Prognose unter 50.000 Euro im laufenden Jahr die Regelung nutzen. Ab 2025 steigen die Grenzen auf 25.000 Euro (Vorjahr) und 100.000 Euro (laufendes Jahr).

„Das dürfte vielen kleinen Unternehmen helfen, weiterhin von umsatzsteuerlichen Vereinfachungen zu profitieren“, so Juhn. Doch es gibt eine neue Hürde: Sobald der Umsatz die 100.000-Euro-Marke im laufenden Jahr übersteigt, endet die Regelung sofort – rückwirkend oder mit Fortsetzung der Steuerbefreiung bis zum Jahresende, wie es bisher möglich war, ist nicht vorgesehen.

Photovoltaik: Erhöhte Freigrenze für Unternehmen

Wer eine Photovoltaikanlage auf betrieblich genutzten Gebäuden installiert, profitiert von einer Steuerbefreiung. Die Leistungsgrenze steigt von 15 auf 30 kW (peak). „Diese Anpassung ist besonders für KMU mit eigenen Betriebsimmobilien interessant“, so Juhn. Doch Vorsicht: Es handelt sich um eine Freigrenze, nicht um einen Freibetrag. Wird die Grenze überschritten, entfällt die Steuerbefreiung komplett.

Neuregelung der Ist-Versteuerung

Für KMU, deren Gesamtumsatz im Vorjahr unter 800.000 Euro lag, bleibt die Ist-Versteuerung ein attraktives Modell. Der Vorteil: Die Umsatzsteuer wird erst fällig, wenn der Kunde die Rechnung tatsächlich bezahlt. Ab 2028 müssen Unternehmen, die die Ist-Versteuerung nutzen, dies explizit auf ihren Rechnungen vermerken. Erst dann darf der Vorsteuerabzug durch den Rechnungsempfänger erfolgen.

„Das kann zu Liquiditätsengpässen führen, wenn sich die Zahlung verzögert“, warnt Juhn. Besonders für Handwerksbetriebe und Dienstleister mit langen Zahlungszielen ist diese Änderung nicht zu unterschätzen.

Neue Sachbezugswerte und Bürokratieabbau

Ab 2025 gelten neue Sachbezugswerte für die lohnsteuerliche Behandlung von Sachleistungen. Die neuen Werte betragen:

- Verpflegung: 333 Euro pro Monat (Frühstück: 2,30 Euro/Tag; Mittag-/Abendessen: 4,40 Euro/Tag)

- Unterkunft: 282 Euro pro Monat (9,40 Euro pro Tag)

„Diese Werte sind besonders für Unternehmen relevant, die ihren Mitarbeitenden Vergünstigungen in Form von Mahlzeiten oder Wohnraum bieten“, so Juhn.

Zusätzlich gibt es Entlastungen durch das Bürokratieentlastungsgesetz:

- Aufbewahrungspflicht für Buchungsbelege verkürzt sich von 10 auf 8 Jahre

- Schwellenwert für Umsatzsteuer-Voranmeldung steigt auf 9.000 Euro – betroffen Unternehmen müssen künftig seltener melden

- Bagatellgrenze bei der Differenzbesteuerung steigt von 500 auf 750 Euro

Diese Änderungen sollen administrative Prozesse vereinfachen und insbesondere KMU entlasten.